부동산 양도소득세 계산 양도소득세율 양도세 비과세 요건 장기보유특별공제 필요경비

양도소득세 계산 어려우시죠 오늘은 부동산 관계자 아닌 이상 많은 분들이 어려워하시는 개념 중에 하나인 양도소득세에 계산 방법에 대해서 알아볼 거예요 우리 집을 팔면 얼마를 세금으로 내야 하는지 양도소득세 계산하는 방법을 알려 드리겠습니다

복잡해서 포기하셨던 분들도 생각보다 어렵지 않으니 천천히 알아봐요 부동산 관련된 세금은 크게 세 종류로 나눕니다 먼저 집을 사게 되면 취득세를 내게 됩니다 취득해서 이사해서 살고 있으면 집에 갖고 있는 동안 내는 세금은 보유세를 내야 하고요 보유세에는 재산세 종합부동산세가 있고요 그럼 마지막으로 오늘 이야기할 집을 팔 때는 양도차익에 대한 양도소득세를 냅니다 양도하는데 내는 세금입니다

취득세는 집을 취득했을 때 샀을 때 내는 세금이고요 보유세는 집을 보유하는 동안 갖고 있는 동안에는 세금입니다 양도소득세는 집에 양도할 때 집을 팔 때 내는 세금입니다 오늘 알아볼 세금에 제일 마지막에 내지만 가장 중요한 양도소득세입니다

양도소득세는 어떤 대상을 양도할 때 내는 세금이에요 내가 뭔가를 팔아서 이득이 남으면 양도소득 양도에서 얻은 소득을 해당합니다 모든 물건이 다 해당되는 건 아니고요 법으로 과세대상이 정해져 있습니다 법으로 정해둔 대상 중에 내가 팔아서 이윤이 남으면 세금으로 내야 합니다 양도소득세 과세 대상에는 주택 토지 상가 오피스텔 분양권 입주권 자기 소유 상가 영업권 즉 권리금 골프회원권 콘도회원권 등이 있는데 이 중에서 우리가 흔히 접할 수 있는 대상은 주택이나 분양권 정도 되겠습니다 우리가 주택이나 분양권을 사고팔 때 내가 사는 금액보다 더 비싸게 팔아서 이윤이 남으면 그때 양도소득세를 내야 합니다

양도가액

-취득가액

-필요경비

—————————

양도차익

-장기보유 특별공제

-기본공제

—————————-

과세표준

곱하기 세율

—————————-

양도소득세 산출세액

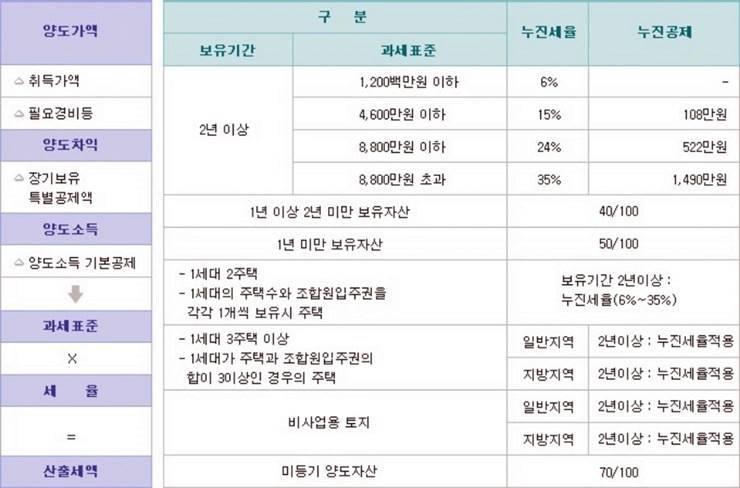

계산법으로 들어가겠습니다 주택 오피스텔 분양권 상가 등 다른 사람에게 팔 때 차익이 생기면 양도소득세를 냅니다 먼저 1단계에서는 얼마 벌었어하는 구간입니다 양도차익 찾는 구간이고요 2단계에서는 세금 할인 적용하는 구간입니다 장기보유 특별공제 기본공제 과세표준액을 구합니다 3단계에서는 진짜 낼 돈 얼마인지 계산하는 단계인데요 세율 누진세율들이 계산해서 최종 금액을 갑니다

이렇게 3단계 순서대로 진행하시면 내가 내야 할 양도소득세가 딱 계산됩니다 1단계 보면 내가 얼마 벌었어하는 구간입니다 양도차익부터 구해 보겠습니다 양도차익이란 다른 사람에게 팔아서 얼마의 수익이 났는지 계산하는 거예요 내가 처음에 얼마에 샀고 지금 얼마에 파는지 이것만 알면 됩니다 여기서 내가 샀던 금액이 바로 취득가액이 되고요 파는 금액은 양도가액이 됩니다 그리고 우리가 물건을 살 때 들어가는 부수적인 돈들이 있어요 그리고 물건의 가치를 높이는데 드는 돈이 있어요 두 개를 모두 필요경비라고 해서 양도차익에서 뺄 수 있습니다 이런 비용들이 인정이 되니 세부담이 덜어지죠 다음과 같은 간단한 식이 양도가액-취득가액-필요경비=양도차익 양도가액에서 취득가액을 빼고 필요경비를 빼면 양도차익이 됩니다 즉 내가 팔았던 금액에서 내가 사는 가격을 빼고 필요경비 즉 물건을 살 때 들어갔는가 가치 올리는데 들어간 돈 빼면 양도차익이 나옵니다 내가 집을 3억에 샀고 5억 원에 팔았습니다 양도가액 5억에서 취득가액 3억을 빼고 필요경비 1천만 원이라고 가정하면 1억 9천만 원이 나오네요 1억 9천만 원이 양도차익입니다

필요경비는 해당 물건을 사는데 들어가 돈 이 집의 가치를 높이기 위해서 들어간 돈을 의미합니다 그럼 물건 사는데 들어가는 돈에는 어떤 것들이 있을까요 집을 사는데 들어가는 돈에는 중개수수료 법무사 비용 취득료세 소유권 관련 소송 화해비용들이 인정됩니다 그리고 집에 가치를 높이는데 들어간 돈에는 확장비 보일러 교체 새시 교체비용 바닥시공비용 등이 인정이 됩니다 아무 자료도 없이 내가 새시 교체했는데 천만 원 들어갔으니 인정해 달라고 하면 인정해 줄까요 그러지 않습니다 그래서 증빙서류가 있어야 앞에 봤던 계산식에서 뺄 수 있습니다 그래서 집을 살 때 세금계산서 매출전표 현금영수증 중개수수료 영수증 집을 고쳤을 때 해당되는 영수증 등을 잘 챙겨 두셔야 해요 서류는 잃어버리기 쉬우니 핸드폰으로 스캔해 주셔서 저장해 두시고요

2단계로 갈게요 2단계는 세금 할인을 적용하는 단계입니다 세금 할인에는 장기보유 특별공제와 기본공제가 있습니다 할인해 주는 거니까 양도차익에서 장특공과기본공제를 빼면 과세표준에 구할 수 있어요 오래 보유한 사람에게 혜택을 주는 게 장기보유 특별공제입니다 이름 대로라면 장기 보유 한 사람에게 특별히 공제 주겠다는 의미겠죠 기본공제는 1인당 250만 원입니다 그럼 양도차익에서 장기보유 특별공제를 빼고 기본 공제 250만 원 돈 뺍니다 그럼 과세표준이 나와요

장기보유 특별공제 대해서 잠깐 알아볼게요 사람들이 줄여서 장특공이라고 많이 부르는데요 장특공은 물가상승에 비해 화폐가치가 떨어지는 것을 감안해주는 취지예요 그래서 3년 이상 보유한 경우부터 보유기간에 따라 공제를 해줍니다 하지만 조정대상지역에 다주택자는 받을 수 없습니다 보유기간은 취득일부터 양도일까지입니다 취득일의 기준은 잔금을 또는 등기접수 일중 빠른 날을 기준으로 하고요 양도일은 매도 잔금일 등기 넘어가는 날까지 계산하시면 돼요 공제율은 공제율에 따라 과세표준이 얼마나 내려갈지 결정되겠죠 1세대 1 주택인 경우와 그렇지 않은 경우로 나뉘는데 1세대 1 주택이 아닌 경우 3년 이상 보유한 경우 연 2%의 장 특공제가 최대 15년까지 적용됩니다 3년에서 4년 미만인 경우 라면 6%이고 15년 이상 최대 30%까지 공제가 됩니다

앞에서 언급했듯이렸지만 조정대상지역 2 주택자 분들은 장특공제가 적용되지 않습니다 1세대 1 주택인 경우에는요 비과세 요건을 채운 경우에는 장특공 공제는 1세대 1주택으로 이미 비과세 요건을 만족시켰으면 장특공제와는 상관없습니다 비과세 요건을 채우고 양도가액 파는 금액이 9억 원 이하인 경우 라면 공제를 받을 필요도 없이 그냥 바로 비과세입니다 하지만 1세대 1 주택 비과세 요건 갖추었어도 만약 양도가액이 9억 원을 초과한다면 이야기는 달라집니다 고가 주택으로 분류되는 9억 원을 초과하는 주택을 파셨다면 9억 원의 초과하는 부분만 9억 초과하는 부분만 양도차익에 대해서 과세됩니다 하지만 고가 주택 양도차익에도 장특공제를 연 8%씩 해줍니다 보유기간이 3년에서 4년 미만인 경우 24% 10년 이상의 경우 최대 80%까지 공제가 되고 요하지만 2021년 1월부터는 1세대 1주택 고가주택의 경우 연 8%에 장특공제를 받기 위해서는 거주요건 2년을 채우셔야 합니다 2년 보유뿐만 아니라 2년 거주 요건까지 채우셔야 8%를 받을 수 있습니다 즉 1세대 12 주택 인덴 고가주택을 양도하는 경우 2년 거주요건의 충족해야 연 8% 장특공제를 받을 수 있습니다

3번째 단계입니다 이제 마지막으로 진짜 내야 할 돈이 얼마인지 계산하는 3단계입니다 3단계에서는 세율을 곱하고 누진세를 빼기만 하면 됩니다 그리고 마지막으로 지방소득세 10% 만 더 하면 됩니다 마지막 구간 바로 세율을 곱하는 건데요 양도소득세는 금액 구간별로 곱하는 세율이 다릅니다 누진세를 적용하기 때문에 조금 복잡하게 느껴질 수도 있지만 전혀 어렵지 않아요 해당 금액을 잘 찾기만 하면 됩니다 2단계까지 계산된 금액 과세표준에 세율을 곱하고 누진세율 뺄게요 해당되는 과세표준을 찾아서 해당되는 세율을 곱하고 누진 세액을 빼면 됩니다 예를 들어 2단계까지 계산했을 때 과세표준이 1억 원이 됐다고 가정하면 1억이 표해서 어디에 해당되죠 1억에 해당하는 세율인 35%를 곱하고 누진 세액이 1490만 원을 빼면 됩니다 그럼 양도소득세가 2천10만 원 나오네요 이제 여기에 마지막으로 양도소득세 10%가 지방소득세인데요 이걸 붙이면 돼요 그럼 2천10만 원에 10% 201만 원을 더 하면 2211만 원이 총 납부세액이 됩니다 이렇게 되면 양도소득세 계산은 끝이 납니다

부동산 양도소득세 계산 방법과 주요 개념 정리

부동산을 매매할 때 가장 중요한 세금 중 하나가 바로 양도소득세입니다. 부동산을 사고팔 때 세금 부담이 크기 때문에 정확한 계산 방법을 알고 대비하는 것이 필요합니다. 양도소득세는 집을 팔아서 발생한 양도차익에 대해 부과되는 세금으로, 취득세나 보유세와는 다릅니다.

1. 부동산 세금의 종류

부동산과 관련된 세금은 크게 세 가지로 나눌 수 있습니다.

- 취득세: 부동산을 취득할 때 내는 세금

- 보유세: 부동산을 소유하고 있는 동안 내는 세금(재산세, 종합부동산세 포함)

- 양도소득세: 부동산을 양도(매매)할 때 발생하는 세금

오늘 다룰 양도소득세는 부동산을 팔 때 발생한 **이익(양도차익)**에 대해 부과되는 세금입니다.

2. 양도소득세 과세 대상

양도소득세는 단순히 물건을 팔아서 얻는 이익이 아니라, 법에서 정한 특정 자산을 양도할 때 발생하는 소득에 대해서 부과됩니다.

양도소득세 과세 대상 자산

- 부동산(주택, 토지, 상가, 오피스텔 등)

- 분양권, 입주권

- 골프회원권, 콘도회원권

- 자기 소유 상가의 영업권(권리금)

일반적으로 주택 및 분양권이 가장 흔한 양도소득세 과세 대상입니다.

3. 양도소득세 계산 방법

양도소득세를 계산하는 과정은 크게 3단계로 나눌 수 있습니다.

1단계: 양도차익 계산 (얼마를 벌었는지 확인)

양도차익은 다음 공식으로 계산합니다.

- 양도가액: 실제로 매도한 가격

- 취득가액: 부동산을 구매한 가격

- 필요경비: 중개수수료, 취득세, 법무사 비용, 리모델링 비용 등

예를 들어, 3억 원에 샀던 집을 5억 원에 팔았고, 필요경비가 1,000만 원이라면:

2단계: 과세표준 계산 (세금 할인 적용)

양도차익에서 장기보유특별공제와 기본공제를 적용하면 과세표준을 구할 수 있습니다.

장기보유특별공제 (장특공)

- 1세대 1주택 비과세 요건을 충족한 경우

- 보유기간 3~10년: 연 8% 공제 (최대 80%)

- 2021년부터 2년 거주요건 추가 (고가주택일 경우 적용)

- 일반 부동산(다주택자 포함)

- 보유기간 3~15년: 연 2% 공제 (최대 30%)

- 조정대상지역 2주택 이상은 장특공 제외

예를 들어, 보유기간 10년 이상이고 장특공 80% 적용을 받으면:

3단계: 세율 적용 및 최종 세금 계산

과세표준에 따라 세율이 적용됩니다.

| 과세표준(원) | 세율(%) | 누진공제액(원) |

|---|---|---|

| 1,200만 이하 | 6 | 0 |

| 4,600만 이하 | 15 | 108만 |

| 8,800만 이하 | 24 | 522만 |

| 1억 5,000만 이하 | 35 | 1,490만 |

| 3억 이하 | 38 | 1,940만 |

| 5억 이하 | 40 | 2,540만 |

| 10억 이하 | 42 | 3,540만 |

| 10억 초과 | 45 | 6,540만 |

예를 들어, 과세표준이 3,550만 원이라면:

그리고 여기에 지방소득세(10%)를 추가하면:

이렇게 최종 양도소득세는 462만 원이 됩니다.

4. 1세대 1주택 비과세 요건

양도소득세를 줄이는 가장 큰 방법은 비과세 혜택을 받는 것입니다. 다음 조건을 충족하면 전액 비과세됩니다.

- 1세대 1주택 (가족이 함께 거주하는 단독 세대)

- 2년 이상 보유 (2021년부터는 2년 거주 필요)

- 양도가액 9억 원 이하 (9억 초과분만 과세)

5. 양도소득세 절세 방법

- 장기보유특별공제를 최대한 활용 (보유기간 늘리기)

- 부동산을 1세대 1주택으로 유지 (비과세 혜택)

- 양도가액을 9억 원 이하로 조절 (고가주택 과세 피하기)

- 필요경비를 증빙하여 공제받기 (영수증 보관 필수)

- 조정대상지역 다주택자 양도 시 신중한 계획 수립

부동산을 매매할 때 양도소득세는 중요한 요소이며, 이를 정확하게 계산하고 대비하는 것이 필요합니다. 장기보유특별공제와 비과세 요건을 잘 활용하면 세금 부담을 줄일 수 있으며, 필요경비 증빙을 철저히 하면 추가적인 공제를 받을 수도 있습니다. 세금 절세 전략을 미리 세우고 부동산 매매를 진행하는 것이 중요합니다.